نکاتی در رابطه با خط روند

خطوط روند شاید در اولین نگاه ساده به نظر برسند اما میتوانند به اندازه یک استراتژی معاملاتی کامل به شما فرصت های سودآوری بدهند. بدون استفاده از حتی یک اندیکاتور و یا ابزار دیگری! اما به شرطی که تکنیک های آن را به خوبی فرا گرفته باشیم. در ادامه دو نکته مهم در مورد خطوط روند بیان میکنیم که مسلما دانستن آنها به شما کمک شایانی خواهد کرد.

۱- فاصله برخوردها

خطوط روندی که رسم میکنیم باید از لحاظ فاصله بین برخوردها در وضعیت مناسبی باشند. یعنی به این صورت نباشد که فاصله برخوردها خیلی کوتاه بوده و عملا نقاط کم اهمیتی را به همدیگر متصل کرده باشیم. به صورت کلی باید بگوییم هرچه فاصله برخورد نقاطی که خط روند ما را تشکیل میدهند بیشتر باشد، عملا با یک خط روند مناسب تر (از لحاظ کارایی) مواجه خواهیم بود.

طی تحقیقاتی که “توماس بولکوفسکی” انجام داده و در کتاب خود منتشر کرده است، از بین نمونه های آزمایشی در نمودار سهام شرکت های مختلف، آن دسته از خطوط روندی که فاصله نقاط برخوردشان کمتر از ۲۹ روز بوده، میزان سوددهی آنها ۳۶% بوده است اما خطوط روندی که فاصله نقاط برخورد آنها بیش از ۲۹ روز بوده، بازدهی ۴۱% داشته اند.

نکته: فاصله ۲۹ روزه که در این تحقیق به آن اشاره شده است مربوط به نمودارهای سهام می باشند. مسلما اگر شما در بازارهای دیگری مثل فارکس و … فعالیت میکنید، بهتر است متناسب با وضعیت همان بازار وضعیت زمانی برخوردها را مورد بررسی قرار دهید.

۲- تعداد برخوردها

اما مسئله تعداد برخوردها نیز بسیار مهم است. در واقع اگر تعداد برخوردهای یک خط روند بیشتر باشد، نشان میدهد که هر بار به محض رسیدن قیمت به خط روند، معامله گران از فرصت استفاده کرده و بر حجم معاملات شان افزوده اند.

توماس بولکوفسکی در این زمینه نیز تحقیقی انجام داده است. در این بررسی، خطوط روندی که کمتر از ۴ برخورد داشته اند، بازدهی ۳۵% را نصیب تریدرها کرده اند. اما آن دسته از خطوط روند که بیش از ۴ برخورد داشته اند، بازدهی ۴۸% به معامله گران داده اند. بنابراین سعی کنید که این دو نکته مهم را در مورد خطوط روند مدنظر قرار دهید.

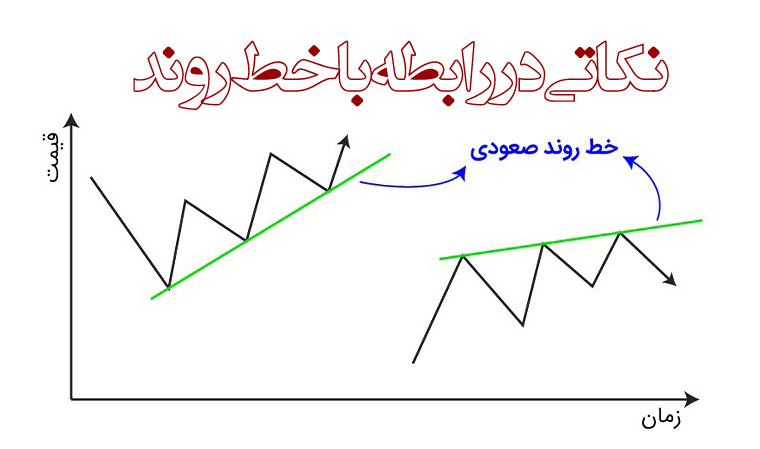

هنگامی که یک خط روند صعودی داریم ٬ هر برخورد به خط روند صعود و سپس بالا رفتن قيمت ٬ یک سطح حمایتی ایجاد می کند. در روند نزولی این قضيه برعکس می باشد. در واقع هر بار که قيمت به خط روند نزولی برخورد می کند و مجددا ریزش ميکند ٬ یک سطح مقاومتی ایجاد می شود. هنگامی که بازار نتواند سقف قبلی را بزند و یکی از این سطوح را بکشند ٬ ميتوانيم بگویيم که احتمالا روند به پایان رسيده است. حالا ميتوانيم از سطوح حمایتی که قبلا ایجاد شده (خطوط صاف مشکی رنگ) برای در نظر گرفتن حد سود و یا جابجایی استاپ لاس برای موقعيت های فروش (بعد از تثبيت شکسته شدن خط روند صعودی) استفاده کنيم.

نکته: تمامی موارد برای خطوط روند نزولی به صعود برعکس می باشد و تفاوتی در اصل روش وجود ندارد.هنگامی که یک خط روند صعودی داریم ٬ هر برخورد به خط روند صعود و سپس بالا رفتن قيمت ٬ یک سطح حمایتی ایجاد می کند. در روند نزولی این قضيه برعکس می باشد. در واقع هر بار که قيمت به خط روند نزولی برخورد می کند و مجددا ریزش ميکند ٬ یک سطح مقاومتی ایجاد می شود. هنگامی که بازار نتواند سقف قبلی را بزند و یکی از این سطوح را بکشند ٬ ميتوانيم بگویيم که احتمالا روند به پایان رسيده است. حالا ميتوانيم از سطوح حمایتی که قبلا ایجاد شده (خطوط صاف مشکی رنگ) برای در نظر گرفتن حد سود و یا جابجایی استاپ لاس برای موقعيت های فروش (بعد از تثبيت شکسته شدن خط روند صعودی) استفاده کنيم.

نکته: تمامی موارد برای خطوط روند نزولی به صعود برعکس می باشد و تفاوتی در اصل روش وجود ندارد.

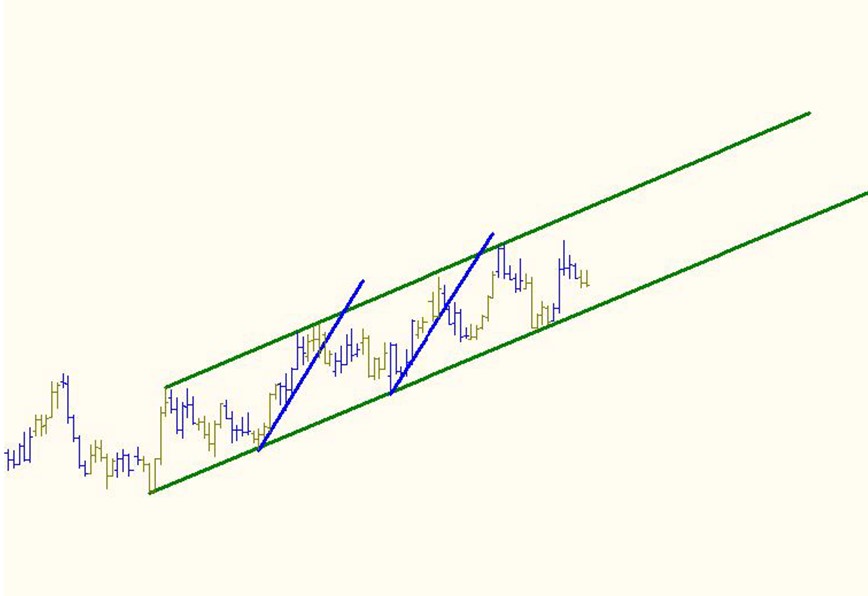

اتفاقی که به وفور در یک کانال رخ می دهد این است که می توان روی حرکات در جهت کانال یک خط روند کشيد. این خط روند می تواند جایی که قيمت به سقف کانال ميرسد را نشان داده و همچنين در اندازه گيری زمانی نيز به ما کمک کند. جالب اینجاست که در یک کانال ٬ معمولا شيب خط های روند کوتاه مدت داخل کانال تقریبا با یکدیگر برابر است.

طول خط روند

طول خط روند

طول خط روند یکی از مباحث مهمی است که برای تشخیص خطوط روند پرقدرت تر به کمک تحلیلگر خواهند آمد. توماس بولکوفسکی خطوط روند را به ۴ دسته تقسیم بندی کرده است:

1- خطوط روند کوتاه مدت (۳ ماهه)

2- خطوط روند میان مدت (۳ تا ۶ ماهه)

3- خطوط روند بلند مدت (بیش از ۶ ماه)

4- خطوط روند فراتر از بلند مدت ( بیش از ۱ سال)

وقتی قیمت روی هر کدام از انواع ۴ گانه خطوط روند قرار میگیرد، بالاخره زمان شکستن آنها (Breakout) فرا میرسد. هر خط روند پس از شکست شدن به صورت میانگین درصد مشخصی سود نصیب معامله گر میکند.

1- خطوط روند کوتاه مدت: ۳۴%

2- خطوط روند میان مدت: ۳۵%

3- خطوط روند بلندمدت: ۴۶%

4- خطوط روند فراتر از بلندمدت: ۵۲%

زاویه خطوط روند

آیا زاویه خطوط روند هم مهم است؟ بدون شک بله! در اینجا به بحث پایداری حرکت قیمت میرسیم (Price Movement Stability). حتما شنیده اید که میگویند “آنچه که به سرعت اوج میگیرد با همان سرعت هم فرود خواهد آمد”. در بازار همین موضوع وجود دارد. در واقع وقتی قیمت با هیجان بسیار زیادی حرکت میکند، معمولا پس از اتمام جو هیجانی با همان سرعت هم برگشت میکند (مگر اینکه مسائل بنیادی بسیار قدرتمندی پشت قضیه وجود داشته باشد).

در این حالت اگر زاویه حرکت قیمت در صعود یا نزول زیاد باشد، “پایداری حرکت قیمت” معمولا زودتر مختل خواهد شد. بنابراین اگر یک خط روند هم روی حرکات هیجانی رسم کنید (به شرط آنکه کلا امکان رسم خط روند وجود داشته باشد) خط روندتان زودتر شکسته خواهد شد.

برای درک بهتر مسئله باید زوایای خطوط روند را مدنظر قرار دهید. توماس بولکوفسکی کار شما را راحت کرده است. اعدادی که با عنوان بازدهی مشخص شده اند، میزان درصدی حرکت قیمت بعد از بریک آوت هستند.

زاویه ۰ درجه: بازدهی ۷۵%

زاویه ۶ درجه: بازدهی ۴۵%

زاویه ۱۲ درجه: بازدهی ۴۱%

زاویه ۱۸ درجه: بازدهی ۲۸%

زاویه ۲۴ درجه: بازدهی ۳۱%

زاویه ۳۰ درجه: بازدهی ۲۵%

زاویه ۳۶ درجه: بازدهی ۲۲%

زاویه ۴۲ درجه: بازدهی ۵۸%

زاویه ۴۸ درجه: بازدهی ۳۷%

زاویه ۵۴ درجه: بازدهی ۲۰%

زوایایی مثل ۰، ۶ و ۱۲ درجه معمولا روندهای قدرتمندی را نشان نمیدهند و بیشتر شامل روندهای رنج میشوند. اما در بین زوایای دیگر که روندهای خوب را نشان میدهند، زاویه ۴۲% بازدهی بسیار مناسبی بعد از بریک آوت خواهد داشت. در سایر کتاب های تحلیل تکنیکال نیز به زاویه ۴۵ درجه اشاره شده است که تفاوتی با ۴۲ درجه ندارد.

اما چرا ۴۵ درجه زاویه مناسبی برای خط روند است؟ چون قاعده “پایداری حرکت قیمت (PMS)” در آن حفظ شده است. حرکات کاملا معقول انجام میشوند و هیجانی در کار نیست. بنابراین در این حالت بازار منطقی است.